美联储加息的鞋子终于落下,对中国经济、楼市、股市会有什么重大影响。2015年12月17日凌晨3时,美国联邦储备委员会宣布将联邦基金利率上调25个基点到0.25%至0.5%的水平。意味着正式结束了长达7年的零利率政策,标志着超宽松货币时期的结束,这是2006年以来长达9年时间的首次加息。美联储打响加息周期战,说明新兴市场会陷入一场可怕的衰退,同时美国经济已经正式宣告完全康复。美联储自2006年以来首次加息,表明美国货币政策的一次历史性的逆转。过去20年来,全球货币超量放水,流动性同志泛滥,廉价货币盛宴的时代因为在这次加息宣告结束。从2008年美国房地产价格一落千丈,到2012年以来回暖复苏,美联储加息使美国房地产不再坐过山车。一是房地产信贷的再融资需求将减少。二是浮动利率持有住房贷款的买房人将受影响。三是美国经济基本面已复苏,房地产前景回暖,未来房价走势稳健。

美联储扣动加息之后,面临下行趋势的中国经济将更为严峻的局面,无异于雪上加霜。一是人民币贬值的压力将加大。二是资本流出会加剧。由于过去的高杠杆,僵尸企业,以及信贷没有底线的扩张,中国经济正处在一个"风险释放期"。中国政府应该及时做出防范措施:一是降准、降息。二是3.5万亿外汇储备花了。三是处理企业债、清理僵尸企业。四是稳定房地产市场,去库存与提结构。五是稳定股市。六是稳定债市。七是减税。八是把风险转移出中国。九是加强外汇管制。因此,必须防止多轮加息之后,对中国楼市与股市及债市的资金最集中地方爆发危机,避免重创。对于有投资需求的投资者,为实现资产保值增值,资产配置可以考虑增加美元、英镑计价的投资品比例。有条件的,可以选择海外置业、海外保险,QDII类产品以及海外股市、中国房地产的投资机会。

美联储加息就犹如一柄“达摩克利斯之剑”,悬于全球金融市场之上,人民币也不例外。资金回流美国,07-08年美国实施量化宽松的货币政策,增加了货币供应量。带来全球流动性的泛滥,美元贬值,创造了大宗商品的牛市。未来美元走强,必然会导致自己回流美国。大宗商品陷入熊市,全球出现通缩迹象,多数货币出现贬值。2008年经济危机后,美联储每25个基点的降息操作,大约助涨了中国房地产投资增速4个百分点。考虑到市场的中长期走势尚不明朗,房产的变现能力又较差,买房已不再是稳妥的投资选项。从国内经济的基本走势看,叠加人民币的供需角度看,人民币中长期贬值是既成事实,但因为强有力的国家调控,人民币的贬值导致资本大规模无序外流的可能性不大。

一是对人民币贬值压力增大,总体可控。按照人民日报所报道,人民币在前段时间出现的贬值正是对美联储加息的预期的消化,相当于提前消费了美联储的加息预期。同时,相较其他新兴市场,中国的资本流动管制更加严格,在外汇储备和外债规模占比上也具备明显优势,因此美联储加息对中国经济带来的直接冲击相对更弱。对资金的影响。从世界经济格局来看,美国经济强劲复苏,新兴市场增长速度放缓,美联储在此时宣布加息,会使美国对国际资本的吸引力增强,有一部分资金会从新兴市场流回美国。资本流出压力整体上是可控的。一方面,经济基本面较好。虽然我国经济增长下行压力依然较大,但总体来说,“十三五”时期,GDP在6.5%至7.5%区间运行的可能性较大,中国经济有能力保持中高速增长;另一方面,我国财政状况也较好,金融体系运行总体上比较平稳。此外,我国长期都处于对外净债权国地位,且2014年底外债占GDP的比重不足10%,远低于20%的国际警戒线。

二是对股市影响大。短期来看,美联储加息将导致资金外流、人民币贬值预期进一步强化,对A股而言是一个负面因素。从历史数据来看,1994年以来的三轮加息中,上证指数在加息后的1个月内都是下跌的。不过这可能和中国的国内因素关系更为密切,因为在1994年、2004年时,即使美联储加息前上证指数也处于下跌之中。三是对中国房地产市场形成冲击,但影响不大,不会导致崩盘。这两年,大规模资金“疯狂”涌入房地产市场的局面也难再现。而且,外资从中国房地产市场撤退早在两年前就已开始。据报道,2012年,房地产开发利用外资额占总投资的比例为2.5%,到了2014年整个比重已下降到的0.5%。长期影响,主要是实体经济、农产品、房地产方面,将会随着加息周期的运行而慢慢显示出来。

在人民币升值的数年里,人们的财富和可支配收入会随着人民币的升值而增加,住宅作为一种高价消费品,吸引了大量财富增长的消费者,在房地产供给短期内难以增加的情况下,房地产需求的增加会拉高房价。流入房地产市场的资金会随之人民币升值预期而增加。“输入性通货膨胀”会引起我国物价上涨。一般来说,商品房的需求弹性大于普通商品,因而上涨的幅度会更大。预期效应会明显放大流动性效应和财富效应。当市场预期人民币升值时,国外资金会大量流入我国房地产市场,从而推高房价。但如果一旦人民币改变升值预期,出现趋势性的贬值变化,买房就赚钱的趋势将出现逆转,这种情况下,买房投资就愈加需要谨慎。巨量的海外融资规模将引发房企资金链紧张,如果持续甚至有可能出现违约。

同时,美元走强后,热钱将流出中国市场,这会加剧房地产企业“钱荒”窘境,如果人民币贬值形成趋势,将影响房地产市场将面临颓势,从而可能伤害中国经济。人民币贬值对房地产市场来说,首先影响三四线市场,对目前的一二线房地产市场来说影响不大,但如果成为趋势,房地产市场难免受到影响。在未来一线城市依然是房地产的避风港,特别是看到地王频繁出现的区域,更是代表了未来的投资价值。如果央行仍然是稳健货币政策和中性基调,则降息空间基本不存在。如果2016年真的出现通胀爆发,则央行货币政策方向可能发生更大变化。那么对于中国房地产来说,坚守一二线更是最大的绿洲对于豪宅市场,未来可能更多的资金进入欧美市场,而对于新兴市场的资产和大宗商品很可能吸引力降低。

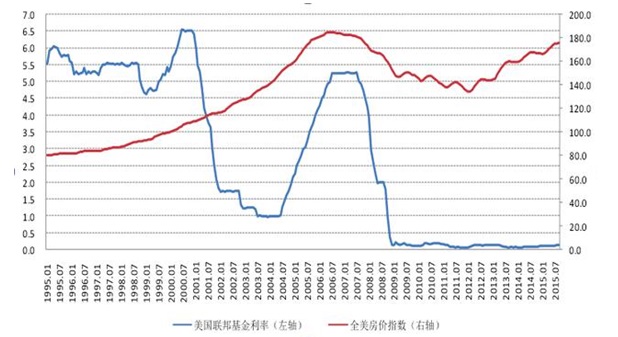

四是对房价的影响,不会导致暴跌。按照易居的分析,基本逻辑是:加息属于货币收紧,利空房价。但是,这种利空的效应释放,是分阶段的。在一轮加息的前半段,对房价的利空,是显现不出的。或者说,没什么负面影响。但累计加息多次后,对房价的压制效应就会在某个临界点,突然显现,房价调头下跌。美国靠美元,以及与之相关的货币政策,构建起金融帝国,压榨全球。2007年次贷危机与2008年的国际金融危机,祸起美国,但经过9年的超低利率,美国经济反倒率先复苏,留下其他国家,尤其是新兴经济体,继续苦苦挣扎。对美国房价的影响。美国上一轮加息周期始于2004年6月,最后一次加息是2006年6月,累计加息17次,联邦基金利率由1%升至5.25%。但加息后的两年,美国房价继续上涨,没有什么负面影响。终于,房价开始下跌了,拐点是2006年5月,此时加息已持续了2年之久,累计加息16次以后。

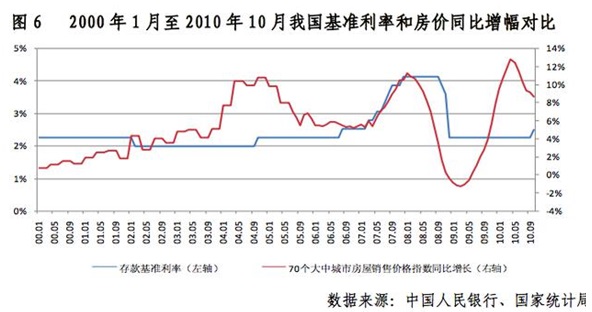

我国上一轮加息,主要发生在2011年。为了与美国相对应,我在这里就不说2011年那轮了。咱们说说上上一轮,与上一轮美国加息在时间上基本对应。2004年6月美国加息,中国是2004年10月开始的加息周期,前期加息频率较低,两年内仅加息3次,基本上对楼市没有产生明显的影响。而2007年一年内就连续加息6次,对楼市的影响效果开始逐步体现,2007年10月份房价环比上涨幅度开始快速收窄。到2008年8月份,也就是加息启动近四年后,最后一次加息过去8个月后,房价出现由上升转为下降的拐点,开始步入下行轨道。由此可见,加息对于房价有一定的抑制效果,特别是在加息幅度较大、加息频率较高的时候。最后,再把视线从历史,拉回到现实。美国确实加息了,但全球基本上仍在货币宽松期,而我国仍在继续降息周期。美国确实加息了,但未来一两年,美国加息的节奏很慢,还不会对全球货币政策和资金面产生严重影响。

从对中国货币政策来看,至少在2016年,不会让中国货币政策转向。2008年后,我国的货币政策经历了“先松、后紧、略松、平稳、更松”五个阶段:一、2008年10月首次降息,至12月的3个月内累计降息5次,降息频率之高和幅度之大皆为历史罕见,延续至2010年9月。二、2010年10月开始升息,至2011年7月累计升息5次。三、2012年6、7月降息两次。四、持续两年多没有调整利率。五、2014年11月重新降息,至累计降息6次。2016年仍有一次降息可能,绝不可能加息。须考虑到另一点:美国加息,美元走强。全球资金回流美国。另外,人民币继续贬值进程,国内外资也会继续流出,总体上不利于房地产市场。但考虑到国际资本进出我国房地产业的资金规模不大,这点不必过忧。另外,还有一个利好因素存在。人民币继续贬值,有利于我国出口增长,从而有助于稳定经济,而经济稳定则利于楼市需求。至少2016年,对中国房价基本没影响。中国房价,最终要看中国何时收紧货币,进入加息进程,现阶段中国经济低迷,外加接近通缩,2016年货币铁定只会更松,2017年可能趋于平稳,2018年可能略有收紧。

自2013年5月份,美联储前主席伯南克表示美国将退出量宽货币政策(QE),引发两个市场可怕的结果:一是美元走强。美元告别多年的弱势美元政策,开始不断的升值,人民币兑美元将出现贬值趋。二是美元回家。国际资本的流向会发生逆转,包括中国在内的新兴市场会从资本的流入地变成流出地。2014年的"钱荒"、2015年的”股灾“、”人民币贬值“、过去几年的”经济增速下滑“事件。对中国产生四大冲击:一是美元走强。人民币升值周期结束。二是美元升值,美元回家。国际资本将流出中国。三是国际资本流出导致钱荒,流动性的紧张影响中国经济、金融、股市、房地产业。四是资金外逃。中国经济面临投资减速、外贸下滑、产能过剩、房地产调整。QE退出的最终风险会传导到中国的实体经济,人民币贬值,资本流出,2015年全年流出高达5000亿美金,房地产深度调整,实体经济面临金融危机以来最为严峻的时刻,使中国经济真正陷入二次探底的危机。

2016年底人民币对美元报6.8,这意味着人民币对美元将贬值5%。

附:关于美元加息的22个问题,和极简的网络答案

1、问:美国为什么加息?

答:为了防止经济过热和通胀抬头。

2、问:全球都在通缩,为什么美国要防通胀?

答:因为美国经济在全球金融危机(2008年爆发)后,率先复苏。

3、问:美国为什么能率先走出经济危机?

答:美国的体制鼓励创新、保护创新。

4、问:美元加息是什么性质的事件?

答:超级事件。2015年全球最重大的事件。

5、问:加息会持续多久?

答:大约4年至年。

6、问:2016年还会加息几次?

答:大约3到4次。

7、问:这轮加息周期,美国的基准利率将从多少升值多少?

答:从接近零利率,加到大约3.5%。

8、问:美元加息了,人民币会继续贬值吗?

答:当然会。

9、问:人民币会在一年内贬值到什么程度?

答:跟美元7:1左右。如果经济不能回稳,也许会超过这个幅度。

10、问:人民币未来对美元还会升值吗?

答:如果能真正深化改革,转变经济增长方式,当然能;否则,继续贬值。

11、问:金价见底了吗?何时可以买?

答:接近底部,但普通人买黄金意义不大。

12、问:美元加息,对中国股市、楼市是大利空吗?

问:是利空,但人民币没有自由兑换,中国资本市场没对外开放,影响暂时有限。

13、问:在什么情况下,美元加息会沉重打击中国股市、楼市?

答:引发较大的局部金融危机。

14、问:有这种可能性吗?

答:有,比如巴西、智利、委内瑞拉等一批资源国家,目前就非常危险;中东、东南亚的一些产油国,以及俄罗斯,都有潜在危机;韩国的负债率也比较高。如果发生连锁反应,将影响到中国的投资市场。

15、问:大宗商品是否全面见底?

答:应该没有,熊市还会维持相当一段时间。

16、问:我是否应该换点美元?

答:因人而异,如果你有孩子即将出国留学,当然要换。对于资产总量超过5000万元人民币的家庭,应该配置境外资产;如果你的资产没有超过5000万,也没有移民打算,从投资、保值角度看,换美元、买美国的房子,都不如到有人口增量的国内大城市买优质住宅长期持有靠谱。

17、问:美元加息后,中国股市会如何?

答:没有太直接的影响。短期影响中国股市的重大因素,一是2016年1月8日大股东将重获减持权(股灾救市的时候冻结了半年),二是注册制改革的进度。不过对B股来说,美元加息是利好(港币绑定美元)。

18、问:中国的资本外流会持续吗?

答:只要人民币贬值不到位,就会继续外流。至少在7:1(人民币对美元)实现之前,会持续外流。

19、问:资本外流会带来金融灾难吗?

答:短期不会,只是外汇储备的“巨大冰山”会融化、变小。

20、问:中国央行会怎么办?

答:降准,贬值。

21、问:中国楼市会崩溃吗?

答:全面崩溃,很难;局部崩溃,已经发生。

22、问:一线城市楼市何时见顶?

答:以美元计价,短期上涨空间不会太大了;以人民币计价,很难见顶,因为货币一直超发。

微信赞赏

微信赞赏 支付宝赞赏

支付宝赞赏

最新评论

exyeuer 在《“人口红利”概念的邪恶之处》上说:

henry 在《日本开发出一种抗衰老疫苗》上说:

匿名用户 在《2015年,马云湖畔大学,一个极其危险的政治信号》上说:

焦点新闻 在《美国女模特戴特朗普面罩呼吁粉丝投票》上说:

匿名用户 在《“鼓励农民进城”是一个大骗局》上说: